Il Nord Est come motore dell’economia italiana

Quando si parla di eccellenza imprenditoriale italiana, il pensiero corre inevitabilmente verso quelle regioni che hanno saputo trasformare la tradizione artigianale in competitività globale. Il Nord Est rappresenta oggi uno dei fenomeni economici più interessanti del panorama europeo, un territorio dove il rapporto tra produzione locale e mercati internazionali ha raggiunto livelli che farebbero invidia a molte economie nazionali. I dati più recenti pubblicati da SACE nel gennaio 2026 confermano una realtà che chi opera nel settore della finanza straordinaria e delle operazioni di M&A conosce bene: questa porzione d’Italia non è semplicemente una zona geografica, ma un ecosistema economico con caratteristiche uniche.

Le esportazioni di beni del Nord Est incidono per quasi il quaranta percento sul PIL dell’area, un valore che supera nettamente la media nazionale, ferma sotto il trenta percento. Questo significa che quasi la metà della ricchezza prodotta in queste regioni deriva dalla capacità di vendere prodotti oltre i confini nazionali. Non si tratta di un dato marginale o di una peculiarità statistica, ma di un elemento strutturale che definisce l’identità economica di Emilia-Romagna, Veneto, Friuli-Venezia Giulia e Trentino-Alto Adige.

Nei primi nove mesi del 2025, queste quattro regioni hanno esportato beni per un valore complessivo di centoquarantotto miliardi di euro, registrando una crescita dell’1,9% rispetto allo stesso periodo dell’anno precedente. Se consideriamo che l’anno scorso l’export dell’area ha sfiorato i duecento miliardi, ci sono tutti i presupposti per raggiungere nuovamente questa soglia simbolica entro la fine del 2025. Parliamo di un terzo dell’intero export italiano concentrato in un’area che rappresenta una frazione del territorio nazionale.

Le radici storiche di un successo contemporaneo

Per comprendere appieno il fenomeno del Nord Est esportatore, bisogna fare un passo indietro e guardare alle radici storiche di questo successo. La storia economica di queste regioni non è fatta di grandi concentrazioni industriali o di interventi statali massicci, ma di una miriade di piccole storie imprenditoriali che si sono intrecciate nel tempo, creando un tessuto produttivo unico nel suo genere.

L’Emilia-Romagna ha costruito la sua fortuna partendo da un’agricoltura frammentata, scegliendo consapevolmente di non seguire il modello delle grandi fabbriche. La scelta vincente è stata puntare su un tessuto di piccole imprese e artigiani che cooperavano tra loro, condividendo conoscenze e investimenti. Questo approccio collaborativo ha dato vita a quello che oggi chiamiamo modello distrettuale, una formula organizzativa che ha fatto scuola in tutto il mondo e che continua a rappresentare un vantaggio competitivo distintivo.

Il Veneto racconta una storia diversa ma complementare. Già dalla fine dell’Ottocento, il territorio ospitava numerose piccole imprese dedicate principalmente alla produzione di strumenti per le attività agricole. Il vero salto di qualità è avvenuto nel dopoguerra, quando molti emigranti tornarono portando con sé capitali e competenze acquisite all’estero. Questi imprenditori partirono letteralmente dai garage e dalle stalle, riconvertite in laboratori, con una grande attenzione ai costi e un orientamento precoce verso i mercati esteri. La particolarità veneta sta nel fatto che questo sviluppo non si è concentrato in una grande città industriale, ma si è distribuito in una costellazione di centri produttivi: Vicenza, Treviso, Padova, Verona, ciascuno con specializzazioni diverse e storie di eccellenza riconosciute in tutto il mondo.

Il Friuli-Venezia Giulia ha scritto una pagina straordinaria della propria storia economica dopo il terremoto del 1976. La ricostruzione divenne un esempio di efficienza grazie a un principio tanto semplice quanto efficace: ricostruire case e imprese insieme per evitare lo spopolamento. In quegli anni difficili, i distretti friulani si rafforzarono come realtà artigiane internazionali, consolidando l’idea dell’impresa come risorsa economica e sociale della comunità. Questo legame profondo tra attività produttiva e territorio rappresenta ancora oggi un elemento distintivo dell’economia regionale.

Il Trentino-Alto Adige ha seguito un percorso ancora diverso, sviluppando in un territorio montano con evidenti vincoli geografici uno dei sistemi cooperativi più efficienti d’Europa. Nato come strumento di sopravvivenza agricola, il modello cooperativo è diventato nel tempo una leva competitiva globale. La fiducia nelle istituzioni economiche locali e la capacità di lavorare in rete hanno posto le basi per i distretti tecnologici di oggi. A partire dagli anni Novanta, attorno all’Università di Trento e ai primi centri di ricerca, il territorio ha cominciato a investire non solo in istruzione ma in trasferimento tecnologico, dando vita a ecosistemi con competenze che spaziano dall’ingegneria dei materiali all’energia, dall’ICT alla sostenibilità.

Il quadro regionale: numeri e performance

Analizzando nel dettaglio la composizione dell’export del Nord Est, emergono differenze significative tra le quattro regioni che meritano un’attenta considerazione, soprattutto per chi si occupa di valutazioni aziendali e operazioni di finanza straordinaria.

L’Emilia-Romagna si conferma la seconda regione italiana per export con una quota del 13,4% sulle vendite nazionali complessive. Nei primi nove mesi del 2025, le imprese emiliano-romagnole hanno esportato beni per sessantatré miliardi di euro, con una crescita dello 0,5% rispetto allo stesso periodo del 2024. Il tessuto imprenditoriale regionale conta oltre 383mila imprese attive, di cui ventiduemila PMI. Questi numeri raccontano di un’economia diversificata, dove la dimensione media delle aziende rimane contenuta ma la capacità di penetrazione nei mercati internazionali è straordinaria.

Il Veneto segue a ruota come terza regione italiana per export, con una quota del 12,9% sul totale nazionale. Le esportazioni nei primi nove mesi dell’anno hanno raggiunto i cinquantanove miliardi di euro, registrando però una leggera flessione dello 0,6%. Il tessuto produttivo veneto è ancora più frammentato, con 413mila imprese attive di cui ventiseimila PMI. La lieve contrazione non deve preoccupare eccessivamente: il Veneto sta attraversando una fase di riposizionamento in alcuni settori tradizionali, ma la solidità del sistema rimane intatta.

Il Friuli-Venezia Giulia rappresenta la vera sorpresa positiva del periodo analizzato. Con una quota del 3,1% sull’export nazionale e sedici miliardi di euro di vendite all’estero, la regione ha registrato una crescita impressionante del 22,5%. Questo balzo in avanti è legato principalmente al settore della cantieristica navale, che ha beneficiato di commesse straordinarie, ma testimonia anche la capacità del sistema produttivo friulano di cogliere le opportunità dei mercati internazionali.

Il Trentino-Alto Adige, con una quota del 2% e dieci miliardi di euro di export, ha registrato una flessione dell’1,5%. La regione sconta una maggiore dipendenza dal mercato tedesco e austriaco, che ha attraversato un periodo di rallentamento. Tuttavia, la qualità delle produzioni locali e la solidità del sistema cooperativo rappresentano asset fondamentali per una ripresa nei prossimi trimestri.

I settori trainanti e le sfide competitive

La composizione settoriale delle vendite estere del Nord Est è estremamente diversificata, e le performance realizzate nei primi nove mesi del 2025 mostrano una notevole eterogeneità. Questa varietà rappresenta al tempo stesso un punto di forza e una sfida per le imprese del territorio.

I mezzi di trasporto hanno registrato la crescita più significativa, con un incremento del 14,1% trainato principalmente dal comparto della cantieristica navale. Le navi e le imbarcazioni prodotte nei cantieri del Nord Est continuano a conquistare mercati in tutto il mondo, confermando l’eccellenza italiana in questo settore ad alto valore aggiunto.

Il comparto alimentari e bevande ha mostrato una dinamica positiva del 6,1%, sostenuta in particolare dai prodotti delle industrie lattiero-casearie, da altri prodotti alimentari e dai prodotti a base di carne. Il Made in Italy agroalimentare continua a essere un ambasciatore straordinario delle eccellenze territoriali, con margini di crescita ancora significativi nei mercati emergenti.

La meccanica strumentale, pur registrando una crescita contenuta dello 0,6%, mantiene un peso del 22,6% sul totale export dell’area. Questo settore rappresenta il cuore pulsante dell’industria del Nord Est, con aziende che producono macchinari e attrezzature venduti in tutto il mondo. La stabilità delle performance, in un contesto internazionale complesso, testimonia la solidità delle posizioni competitive acquisite.

Sul fronte delle difficoltà, il tessile e abbigliamento ha registrato una flessione del 4,4%, confermando le sfide strutturali che questo settore sta affrontando a livello globale. La concorrenza dei paesi a basso costo del lavoro e i cambiamenti nelle abitudini di consumo richiedono un ripensamento strategico che molte aziende stanno già attuando attraverso il posizionamento su fasce di mercato più alte.

Gli apparecchi elettrici hanno segnato un calo del 3,1%, mentre i prodotti in metallo hanno registrato una contrazione del 2%. Questi settori risentono in particolare della debolezza della domanda tedesca e delle incertezze legate alle politiche commerciali internazionali.

La geografia dell’export: mercati tradizionali e nuove frontiere

I principali mercati di destinazione delle vendite del Nord Est riflettono il dato nazionale complessivo, con Germania, Stati Uniti, Francia, Regno Unito e Spagna che insieme accolgono quasi il quarantacinque percento del totale. Per Trentino-Alto Adige e Friuli-Venezia Giulia, l’Austria rappresenta uno dei principali sbocchi grazie alla prossimità geografica e alle affinità culturali.

La Germania si conferma il primo mercato di sbocco con un valore di sedici miliardi di euro e una crescita del 7,4% dopo la dinamica negativa dello scorso anno. Questo recupero è particolarmente significativo perché arriva dopo un periodo difficile per l’economia tedesca. Il contributo positivo dei mezzi di trasporto, cresciuti del sessanta percento, del tessile e abbigliamento tornato in territorio positivo con un +5,7%, e di alimentari e bevande che proseguono la buona performance con un +10,2%, ha compensato le prestazioni ancora negative della meccanica strumentale e dei prodotti in metallo.

Gli Stati Uniti hanno registrato una crescita dell’1,8%, sostenuta principalmente da movimentazioni occasionali della cantieristica navale e, per quanto riguarda la farmaceutica, dal cosiddetto effetto front-loading, ovvero l’anticipazione degli acquisti per evitare gli aumenti dei dazi annunciati durante il Liberation Day di aprile. La Francia è tornata in crescita con un +0,9%, mentre la Spagna ha mostrato una dinamica più robusta del 5,1%, trainata in particolare dalla meccanica strumentale.

Particolarmente interessante è la performance nei mercati geograficamente più vicini come Croazia e Slovenia, cresciuti rispettivamente del 5,8% e del 4,1%, dove i prodotti in metallo, la meccanica strumentale e gli alimentari rappresentano i principali driver. Si consolida positivamente anche la dinamica verso Polonia e Giappone, con incrementi rispettivamente del 6,3% e del 3,1%.

La diversificazione come strategia vincente

Uno degli elementi più significativi che emerge dall’analisi dei dati SACE riguarda l’importanza crescente della diversificazione dei mercati di destinazione. Le imprese del Nord Est hanno compreso che ridurre la dipendenza da pochi sbocchi tradizionali, aprirsi ai paesi più dinamici e costruire una presenza internazionale più equilibrata rappresenta la chiave per una crescita sostenibile nel tempo.

I risultati di questa strategia sono già visibili nei numeri. Gli Emirati Arabi Uniti hanno registrato una crescita del 17,1%, confermando il trend positivo dell’anno precedente e raggiungendo quasi due miliardi di euro di esportazioni. Il Messico è cresciuto del 5% raggiungendo 1,7 miliardi, mentre il Marocco ha segnato un +15,2% superando il mezzo miliardo di euro.

Particolarmente significativa la performance in India, dove le esportazioni sono cresciute del 7,7% raggiungendo 1,4 miliardi di euro. L’Indonesia ha registrato un vero e proprio boom con una crescita del 150,1%, anche se partendo da valori ancora relativamente contenuti di 850 milioni di euro. Più vicino geograficamente, l’Algeria ha mostrato una crescita del 7,8% con 600 milioni di euro, mentre l’Egitto ha segnato un +15,4% raggiungendo i 520 milioni.

Questi numeri raccontano di imprese che stanno costruendo attivamente nuove rotte commerciali, esplorando geografie ad alto potenziale e diversificando il rischio paese. Per chi si occupa di advisory in operazioni di M&A, questa capacità di diversificazione rappresenta un elemento fondamentale nella valutazione delle aziende target.

Le eccellenze territoriali: il valore dei distretti

Quello che rende grande una regione e un’area economica sono le tante eccellenze territoriali riconosciute in tutto il mondo. Ciascuna regione del Nord Est ha le sue peculiarità che si riflettono in svariati prodotti di alta qualità. Queste specializzazioni sono il risultato di storie di successo che vanno oltre la singola impresa, nate dalla condivisione di risorse, competenze e innovazioni.

Molte di queste eccellenze si sono evolute nel tempo in distretti industriali, per poi trovare la massima realizzazione nelle filiere produttive che coinvolgono l’intera catena del valore. Dalla fornitura delle materie prime alla distribuzione del prodotto finale, integrando diverse fasi produttive e logistiche, queste filiere rappresentano un modello organizzativo che crea valore per tutti gli attori coinvolti.

La forza dei distretti sta nella capacità di combinare competizione e cooperazione. Le imprese competono sul mercato finale ma collaborano nella condivisione di fornitori, nella formazione del personale, nell’accesso a servizi comuni e spesso anche nella ricerca e sviluppo. Questo equilibrio delicato, costruito nel corso di decenni, rappresenta un vantaggio competitivo difficilmente replicabile.

Per gli operatori del settore M&A, la comprensione del posizionamento di un’azienda all’interno del suo distretto di riferimento è fondamentale. Un’impresa che occupa una posizione centrale nella filiera, che ha sviluppato relazioni consolidate con fornitori e clienti, che partecipa attivamente alle dinamiche del distretto, presenta caratteristiche di valore che vanno oltre i semplici numeri di bilancio.

Le implicazioni per le operazioni di M&A e finanza straordinaria

L’analisi dei dati sull’export del Nord Est offre spunti preziosi per chi opera nel settore della finanza straordinaria e delle operazioni di fusione e acquisizione. Il tessuto imprenditoriale di queste regioni, caratterizzato da una forte presenza di PMI con elevata propensione all’export, presenta opportunità significative per diversi tipi di operazioni.

Le aziende che hanno saputo diversificare i mercati di destinazione e costruire una presenza solida nei paesi emergenti rappresentano target particolarmente interessanti. La capacità di vendere in mercati complessi come India, Emirati Arabi o Messico dimostra non solo la qualità dei prodotti ma anche la presenza di competenze commerciali e organizzative sofisticate.

I settori in crescita, come i mezzi di trasporto, l’alimentare e la meccanica strumentale, offrono opportunità per operazioni di consolidamento. La frammentazione del tessuto produttivo crea spazi per aggregazioni che possono generare economie di scala mantenendo al contempo la flessibilità e la specializzazione che caratterizzano le eccellenze del territorio.

Al tempo stesso, i settori in difficoltà come il tessile e l’abbigliamento possono rappresentare opportunità per operazioni di turnaround. Aziende con brand riconosciuti, competenze manifatturiere di qualità e posizionamento su fasce di mercato medio-alte possono beneficiare di interventi di ristrutturazione e rilancio guidati da operatori specializzati.

La presenza di un tessuto di PMI familiari, molte delle quali si trovano ad affrontare temi di passaggio generazionale, crea inoltre un terreno fertile per operazioni di private equity e per l’ingresso di investitori istituzionali nel capitale delle aziende. La professionalizzazione della governance e l’accesso a risorse finanziarie e manageriali possono rappresentare la leva per un ulteriore salto di qualità.

Il ruolo degli strumenti finanziari per l’internazionalizzazione

In un contesto caratterizzato da crescente incertezza geopolitica e da sfide competitive sempre più complesse, l’accesso a strumenti finanziari adeguati diventa fondamentale per sostenere i percorsi di internazionalizzazione delle imprese. SACE, con la sua gamma di prodotti assicurativi e finanziari, rappresenta un partner strategico per le aziende che vogliono espandere la propria presenza sui mercati internazionali.

Gli strumenti di assicurazione del credito all’esportazione permettono alle imprese di proteggersi dal rischio di mancato pagamento da parte dei clienti esteri, un elemento particolarmente importante quando si opera in mercati emergenti caratterizzati da maggiore volatilità. Le garanzie finanziarie facilitano l’accesso al credito bancario necessario per finanziare gli investimenti produttivi e commerciali legati all’export.

Per le operazioni di M&A cross-border, la disponibilità di strumenti di copertura del rischio paese può fare la differenza nella fattibilità di un’operazione. L’acquisizione di un’azienda in un mercato emergente o la costituzione di una joint venture in un paese ad alto rischio richiedono una valutazione attenta delle coperture disponibili e delle modalità di mitigazione dei rischi.

La capacità di strutturare operazioni che combinino gli strumenti finanziari disponibili con le esigenze specifiche delle aziende rappresenta una competenza distintiva per gli advisor che operano nel settore. La conoscenza approfondita dell’offerta di SACE e degli altri operatori del settore diventa quindi un elemento fondamentale del toolkit professionale.

Le prospettive future e i fattori di rischio

Guardando al futuro, le prospettive per l’export del Nord Est appaiono complessivamente positive, pur in presenza di fattori di rischio che richiedono attenzione. La capacità delle imprese del territorio di adattarsi ai cicli internazionali, dimostrata nel corso dei decenni, rappresenta un elemento di rassicurazione.

Tra i fattori positivi, la diversificazione geografica in corso riduce la dipendenza dai mercati tradizionali europei e aumenta la resilienza del sistema. La presenza consolidata nei settori a più alto valore aggiunto, come la meccanica strumentale e la cantieristica, garantisce margini più elevati e maggiore protezione dalla concorrenza di prezzo.

Tra i rischi, le tensioni commerciali internazionali e le politiche protezionistiche adottate da alcuni paesi rappresentano una minaccia per le imprese fortemente orientate all’export. L’evoluzione delle politiche tariffarie americane, in particolare, richiede un monitoraggio costante e la capacità di adattare rapidamente le strategie commerciali.

La transizione energetica e le normative ambientali sempre più stringenti rappresentano al tempo stesso una sfida e un’opportunità. Le imprese che sapranno anticipare questi trend e posizionarsi come leader nella sostenibilità potranno conquistare quote di mercato significative, mentre quelle che ritarderanno l’adattamento rischiano di perdere competitività.

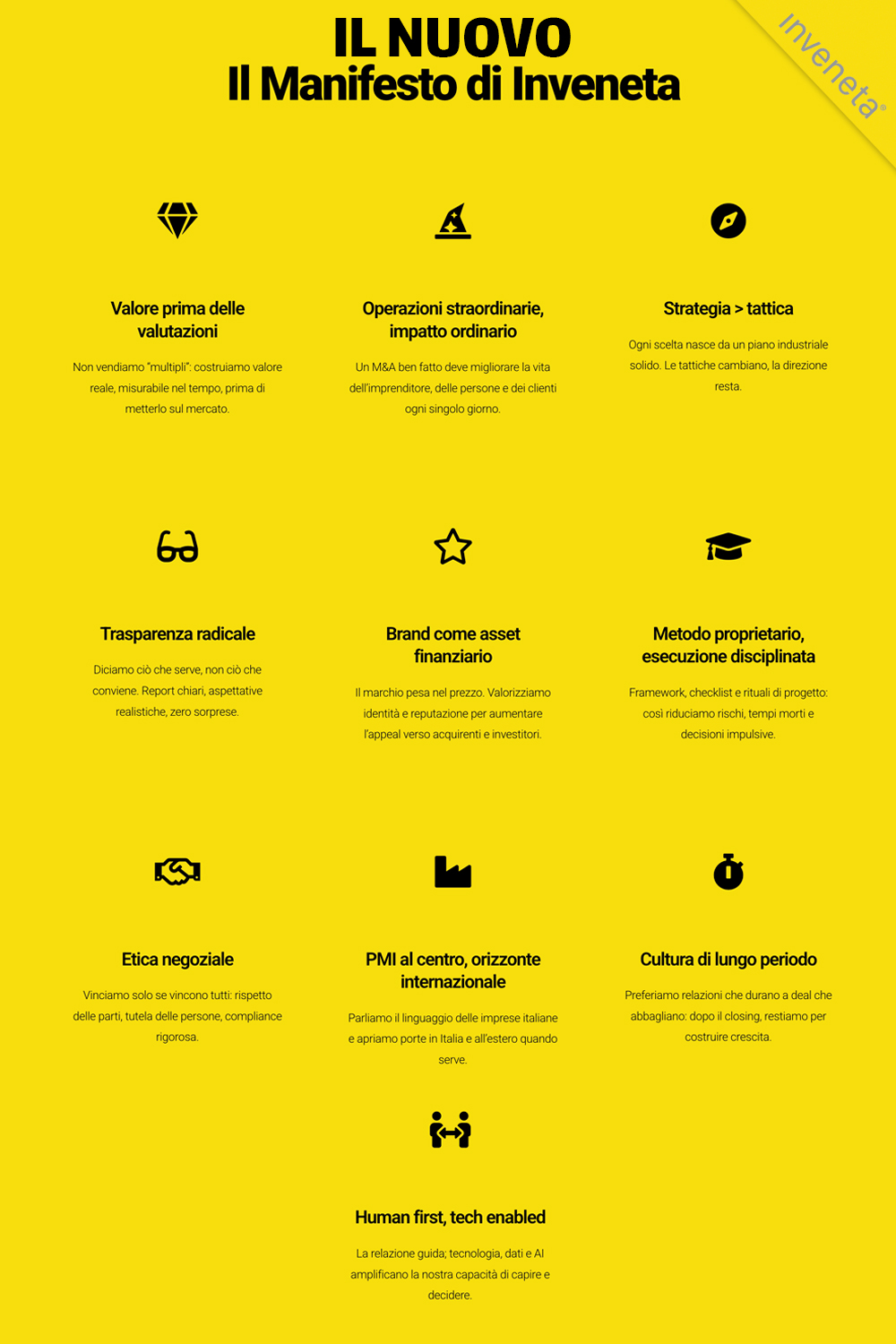

Le considerazioni di INVENETA

Come INVENETA, osserviamo questi dati con particolare interesse perché confermano tendenze che riscontriamo quotidianamente nel nostro lavoro di advisory a fianco delle imprese del territorio. Il Nord Est rappresenta un laboratorio straordinario di imprenditorialità, dove la tradizione manifatturiera si combina con la capacità di innovare e di competere sui mercati globali.

La nostra esperienza ci insegna che le aziende di maggior successo sono quelle che hanno saputo combinare l’eccellenza produttiva con una visione strategica chiara e con la capacità di accedere alle risorse finanziarie necessarie per crescere. In questo senso, riteniamo che il ruolo degli advisor specializzati in finanza straordinaria diventi sempre più rilevante.

Le operazioni di M&A, quando ben strutturate, possono rappresentare un acceleratore formidabile per la crescita delle imprese. L’aggregazione di competenze complementari, l’accesso a nuovi mercati, la realizzazione di economie di scala sono obiettivi raggiungibili attraverso operazioni di fusione e acquisizione guidate da professionisti esperti.

Allo stesso tempo, vediamo crescere l’interesse degli investitori istituzionali per le eccellenze del Nord Est. Fondi di private equity italiani e internazionali guardano con attenzione al tessuto produttivo di queste regioni, consapevoli che qui si trovano aziende con fondamentali solidi, posizionamento competitivo distintivo e potenziale di crescita significativo.

Il nostro impegno è quello di accompagnare le imprese in questi percorsi di crescita, mettendo a disposizione competenze specialistiche, relazioni consolidate con il mondo finanziario e una conoscenza profonda del territorio. Crediamo che il Nord Est abbia tutte le carte in regola per continuare a essere la locomotiva dell’export italiano, e vogliamo essere parte attiva di questo successo.

La sfida per i prossimi anni sarà quella di mantenere la competitività in un contesto internazionale sempre più complesso, investendo in innovazione, sostenibilità e capitale umano. Le imprese che sapranno cogliere queste sfide, supportate da partner finanziari e advisor competenti, avranno davanti a sé opportunità straordinarie di crescita e di creazione di valore.

Fonte: I dati analizzati in questo articolo sono tratti dallo studio “Focus ON – Nord Est direzione export” pubblicato da SACE in data 28 gennaio 2026. Il documento completo è disponibile sul sito www.sace.it.